Comment choisir l'assurance de prêt ?

Tout ce qu'il faut vérifierLa quotité

Il s’agit de la part de capital emprunté à garantir par votre assurance.

Le plafond

Le plafond de prise en charge de remboursement des prêts.

La quantité

Le nombre maximal d’échéances indemnisées.

L'âge

L’âge à partir duquel vos garanties ne s’appliquent plus.

Le délai (Franchise)

Le délai de franchise d’une garantie (par exemple pour la garantie ITT, si la période de franchise est de 90 jours, cela signifie que la garantie ne prendra effet qu’au 91ème jour qui suit l’arrêt de travail).

Le délai (Carence)

il concerne la période qui suit immédiatement la souscription de l’assurance-crédit, durant laquelle l’assuré ne peut prétendre à aucune indemnisation, et ce, même s’il a déjà commencé à verser des cotisations.

Plus important que le taux de votre assurance de prêt, il convient de vérifier que l’assureur prendra à sa charge les mensualités du crédit, et ce même si l’entreprise complète le salaire versé au salarié. La garantie ne doit pas être fonction de la perte de revenu. Il faut en effet éviter de choisir un contrat d’assurance de prêt qui en cas d’Incapacité Temporaire Totale de Travail (ITT) et Invalidité Permanente Totale (IPT), calcule l’indemnisation de l’assuré en fonction de la perte de revenu.

Dans ce cas, le salarié qui bénéficie d’une Convention Collective et/ou d’un Régime de Prévoyance complétant son salaire, la compagnie d’assurance ne prendra pas en charge les mensualités du crédit.

Généralement les contrats d’assurance de prêt de l'organisme prêteur proposent une garantie ITT (Incapacité Temporaire de Travail) en fonction de la perte de revenu. Elle est appelée « Garantie indemnitaire » : les mensualités de crédit sont prises en charge au prorata de la perte de salaire réellement constatée. Si cette perte est faible, la prise en charge par l’assureur sera très faible, voire nulle.

Pour les fonctionnaires, avant de souscrive à cette garantie, il convient de vérifier le type de contrat d’assurance de prêt proposé par la banque. Car en cas d’arrêt de travail, aucune indemnisation ne sera accordée pour ce motif. Attention ! De nombreuses banques proposent aujourd’hui ce type de garanties.

Les contrats proposés par notre Cabinet sont basés sur une « Garantie forfaitaire » : cela signifie que quelle que soit la diminution de salaire, la mensualité de crédit sera prise en charge en totalité en fonction du montant de salaire saisi à la souscription. Il convient de retenir cette solution. En pratique, la plupart des contrats individuels appliquent ce mode de garantie.

Un conseil donc : il convient de refuser systématiquement les contrats proposés par les banques et les contrats individuels basés sur de l’indemnitaire. Préférez des contrats individuels qui prennent en charge les mensualités de crédit quels que soient les revenus avant ou après l’arrêt de travail : la protection est ainsi bien meilleure.

Choisir l’assurance de prêt chez un courtier en assurance permet de bénéficier d’un taux d’assurance particulièrement attractif. En effet, ce dernier va solliciter le marché afin d’obtenir la meilleure solution au meilleur tarif. Car il est proposé une gamme d’assurances de prêts adaptée à chaque profil d’emprunteur : jeune, senior, dirigeant d’entreprise, risques aggravés, sports à risque (etc) et il est donc possible de réaliser plus de 50 % d’économie sur le coût de l’assurance comparé à celui de l’assurance de prêt d’une banque.

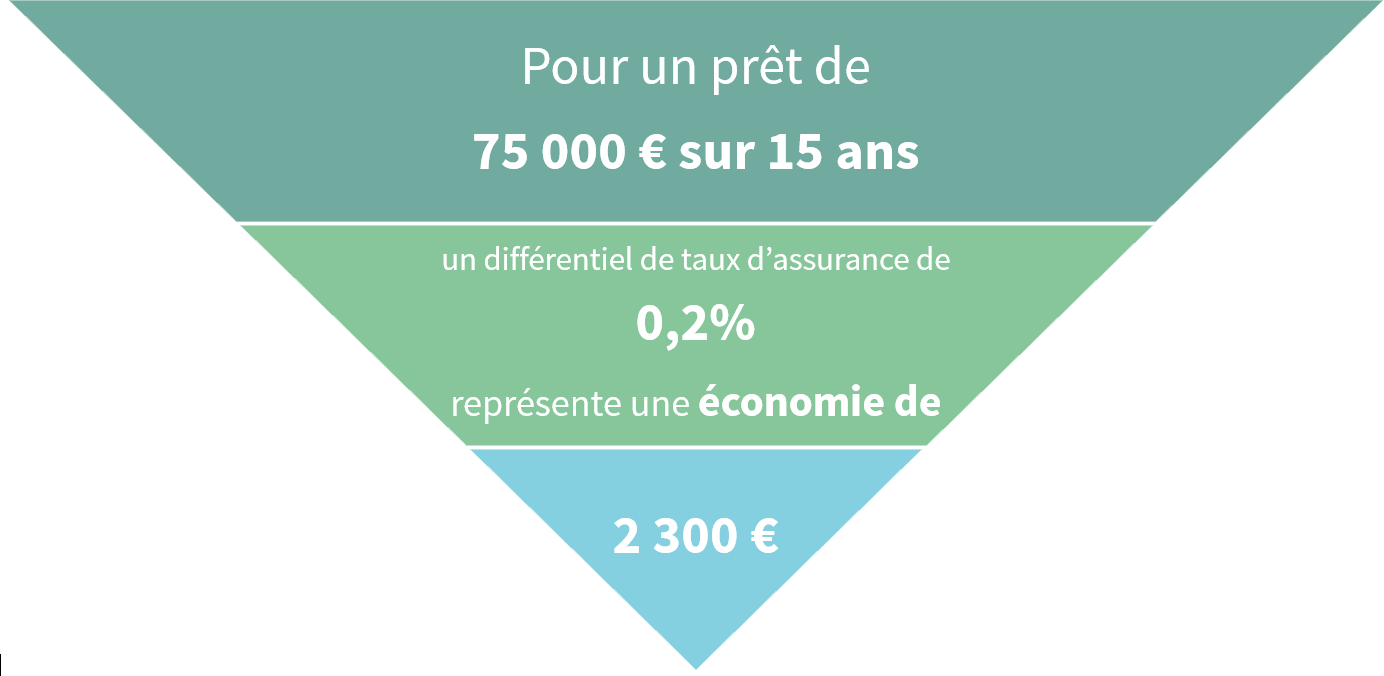

Question : le pourcentage (%) du taux de crédit et le pourcentage du taux d’assurance emprunteur ont-ils le même impact en euros pour l’emprunteur ?

Réponse : NON, contrairement à ce que l’on aurait pu penser cela ne représente pas les mêmes montants.

Donc, pour comprendre et bien négocier avec votre banquier, revenez toujours sur les principes de base « combien ça me coûte concrètement en euros et sur la durée ? »